どうもヒトリベです。

待ちに待ったGWですが、今年は例年とは全く異なるStayHomeWeekです。

長い休みで、これほど長く家に居る時もないので、普段できない場所の掃除、生活リズム改善、筋トレメニューの刷新やベランダライフなど、楽しんで取り組んでおります。

ずっと副業や配当の重要性について読み漁り、翻訳の副業やFP及び社労士資格の取得に向けた学習、米国ETFと投資信託をメインにした長期投資に取り組んでいます。

投資は2019年の秋ごろから、副業とブログは2020年の年始から始めました。

思うようにいくことも、そうでないこともありますが、これらの取組みの重要性を再認識するために、自分のライフプランと合わせて改めて考えてみました。

年収700万円独身サラリーマンのライフプランニング

なお試算の前提条件は簡単にコチラ

(全て年額、括弧内は変動率)

年収(額面) 709万円

可処分所得 577万円(1.5%)

基本生活費 300万円(1.0%)

賃貸暮らし 79万円(0.0%)

その他支出 56万円(0.0%)

投資比率 約20%(=投資/収入)

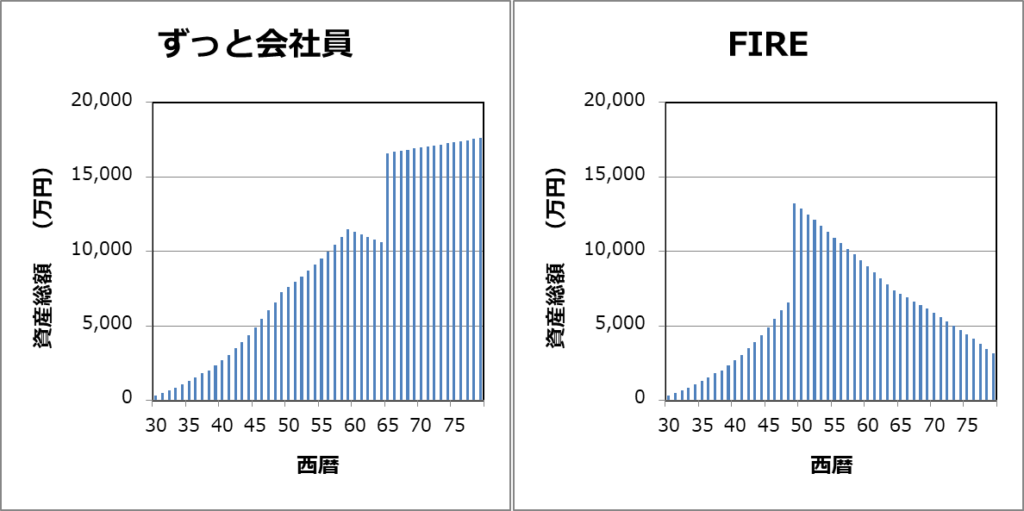

では、ずっと会社員として働き続ける場合と、ノープランでFIREした場合の比較から見ていきましょう。

ところでFIREってなんだ?

Financial Independence Retirement Early の略

「経済的自由、早期リタイア」という意味。

FIREの提言者とも言われるVicki Robin氏とJoe Dominguez氏の書籍はコチラ↓

とても参考になるのでお勧めです。

両学長のお金の学校も超おススメです。

投資に対する不安は両学長の解説ですっきりしました。

独身で年収700万円以上なら適度な節約→投資→福利効果で早期退職は可能

独身貴族とはよく言ったものですが、結婚資金、教育費が不要な分、貯蓄に回せる額が当然大きいので早期退職がリアルになるようです。

(※アンチ結婚派ではありません。ただ結婚できないのです。切実に。)

定年の60歳後も働き65歳で引退した場合と、49歳でFIREした場合を比べてみました。

退職一時金のおかげで80歳を迎えても、3000万円の資産が残っています。

これなら、ぎりぎりFIREと言える気がします。

一部を一時金で受け取り、残りを年金にする手法もありますが、性に合わないので全部貰うプランです。

しかし、FIREの図を見ると、FIRE後に資産が減る一方で精神的に穏やかじゃないですね。

コロナのような不測の事態が起きたり、病気や介護が必要になったりで、どれほど資金が必要かは全く試算に入れていませんので。

ともあれ転職した甲斐があり、年収が上がったおかげでFIREが現実的なものになっています。(たぶん)

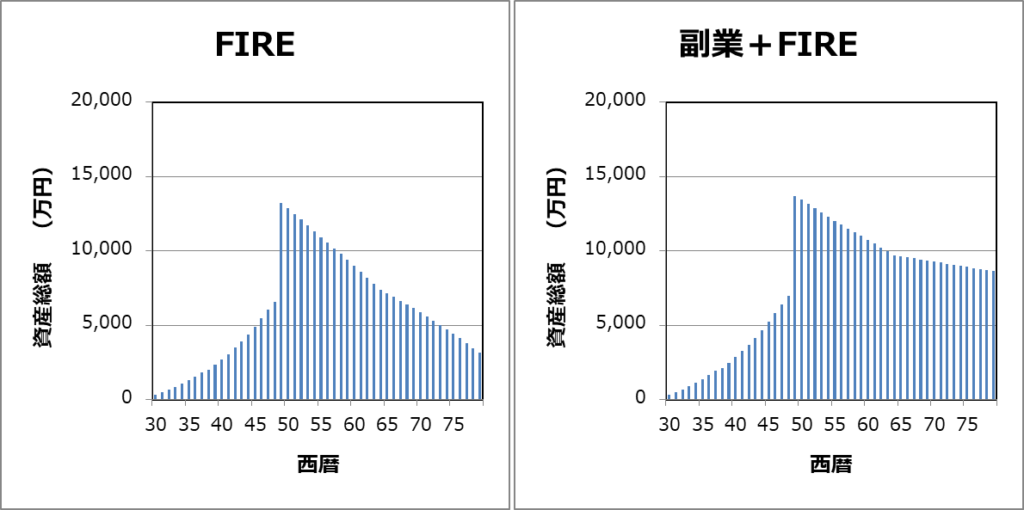

副業を早くから始めておけば、早期退職後の資産の減りを軽減できる

FIRE後の資産の減りが気になるので、どうにか減少速度を遅らせるには、支出を減らすか、収入を得るしか方法がありません。

支出を減らすことは努力義務として今後も取り組みたいですが、どうせならFIRE後の人生も誰かの役に立ち繋がりを持ちながら生きたいものです。

というか、適度に仕事しないと倒れてしまう気がする。

そこで、副業です。

FIRE後はそれが本業になるわけですが、早い時期に副業に取り組み、実績を積んでおけばFIRE後も最低限の収入が確保できます。

副業は収益を上げるのに時間がかかるので、まずは年間10万円を目標にしました。

変動率3%でスキルが上がると仮定すれば、20年後には年間18万円も稼げるようになっています。

そしてFIRE後には時間的余裕が生まれるので、さらにこの副業に取り組むことが出来ます。

FIRE前に比べて、約5倍の時間をかけられると仮定すれば、単純計算ですが5×18=90万円も年間に稼げるようになっています。

FIREになってから、いきなり副業を始めてはいけない理由は、ここにあると思います。

急に副業を始めても、そんなに甘くないので収入を得られません。

かなり翻訳の副業を頑張っても月1~2万円が限界でした。

それ以上やると、本業に悪影響が出るレベルの勤務時間になり本末転倒です。

試算結果を見て、適度に無理ない範囲で副業も頑張ろうと思いました。

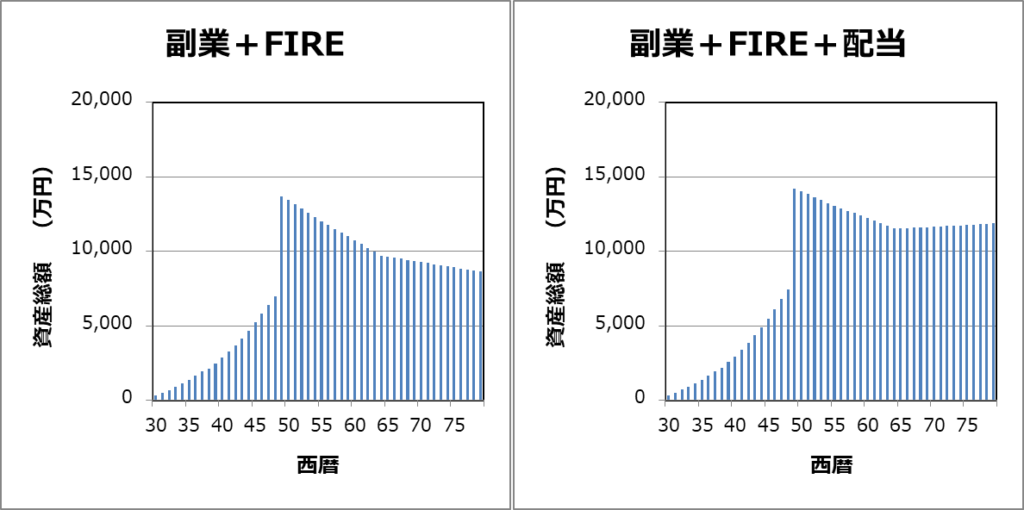

さらに配当所得を得ておけば、資産をほぼ減らさずに老後を暮らせる可能性

FIREの書籍を読むと必ず登場する配当所得。

特にアメリカでは、高配当資産の保有により老後資金を自分たちで確保するという意識が定着しており、リテラシーが高い。

TwitterなどのSNSでは高配当資産への投資に関する情報があふれており、結局どれを選べばいいのか不明ですが、私は米国ETFと投資信託に落ち着いています。

ドルコスト平均法を意識しながら、福利効果を最大化する目的で配当や分配金は全て再投資している。

こうしてみると、副業と配当株への投資を継続しFIREを実現すれば、50歳以降も楽しみながら生活できる気がします。

もちろん転職して年収の高い会社に移ったことが要因として大きいですが、なんだか明るい気分になってきました。

でも、人生は不測の事態の連続。

3年前は今の自分がこんな片田舎に住んでいるなんて思いもしなかったし、コロナパンデミックも誰も予想できなかった。

貯蓄率を上げて、資産を減らさない事が大事

SNSを見ていると、とんでもなく生活費を削ってらっしゃる方がおられます。

収入の25%だけが支出とか。

面倒くさがりで、浪費家の私には到底無理です。

手間と時間は金で買えと言う金持ちの言葉を良いように解釈し、タクシー、外食、お掃除ロボットなど、時短・効率化と言い訳をして収入に見合わない支出を繰り返してきた。

しかし、飽和したし、生活をミニマムにすることで、かなり効率化は達成できているので、もう無駄な支出は不要な域に達しました。

(タクシーはまだ使います。ど田舎ですので。)

30代のこれからは支出を減らして、資産を作ります。

現在の貯蓄率は約20%ですが、これを約30%にすると、FIREを前倒しできる可能性があり、FIRE後も資産が減らない。

10%の支出減は大きいが、出来なくはない。

まとめ

以上、FP2級の学習で学んだライフプランニングを活かして、FIREを改めて考えてみました。

ちなみにFP2級は実技は合格した者の、学科が不合格だったので、FP2級保有ではありません。

この夏に再受験して合格するつもりが、コロナのせいで延期に。

なんでも不測の事態を考えておくべきですね。

シミュレーションした結果は、割と明るい未来が見えてきました。

一方で、絵に描いた餅に終わらないように、節約、投資、副業とスキル向上が不可欠と分かりました。

目標が明確になったところで、引き続きスキル向上のために勉強に取り組みながら、楽しんで投資していきます。

では良いGWをお過ごしください~

ブログ村に参加しています!

良ければクリックをお願いします!

コメント